Каждый месяц, получая зарплату, мы автоматически платим 13% НДФЛ в государственный бюджет. Но знаете ли вы, что часть этих средств можно вернуть обратно?

Давайте разберемся, как это работает, особенно для тех, кто вложился в недвижимость.

Чтобы людям было легче купить дома и квартиры, государство предлагает налоговый вычет до 260 тысяч рублей. Это позволяет сэкономить на покупке жилья + стимул платить налоги, потому что вычет доступен только тем, кто официально зарабатывает и платит налоги.

Если вы тратили деньги на что-то полезное, например, на учебу или лечение, можно часть этих налогов вернуть. Это называется налоговым вычетом, своего рода бонусом от государства за полезные расходы. Также вычетом можно воспользоваться, купив или построив квартиру/дом.

Также можно воспользоваться приложением «Мой налог». Весь функционал приложения повторяет возможности Личного кабинета.

Создание электронной подписи займет некоторое время — от полутора часов до целого дня. Вы увидите результат на той же странице.

Если у вас есть другие доходы, которые не указаны, добавить их нельзя без заполнения полной декларации 3-НДФЛ и предоставления справки от работодателя.

На этом этапе вам покажут, сколько денег вы можете вернуть как вычет.

Ответ: как мы выяснили, одним из критериев получения гражданином налогового вычета является его устройство по трудовому договору. Когда человек становится самозанятым, он больше не платит 13% НДФЛ от своей зарплаты, а уплачивает 4% и 6% в зависимости от ситуации.

Налоговый вычет на покупку жилья предоставляется на основании уплаченных налогов на доходы физических лиц (НДФЛ) в течение того периода, когда человек был официально трудоустроен и получал зарплату, с которой уплачивался НДФЛ. Т.е. с начала года до 5 марта. Подать заявление можно в течении еще 3-х лет с момента увольнения.

Давайте разберемся, как это работает, особенно для тех, кто вложился в недвижимость.

Чтобы людям было легче купить дома и квартиры, государство предлагает налоговый вычет до 260 тысяч рублей. Это позволяет сэкономить на покупке жилья + стимул платить налоги, потому что вычет доступен только тем, кто официально зарабатывает и платит налоги.

Что такое налоговый вычет?

В России с зарплаты каждого официально работающего человека удерживается 13% налога, который называется НДФЛ. Это деньги, которые идут государству.Если вы тратили деньги на что-то полезное, например, на учебу или лечение, можно часть этих налогов вернуть. Это называется налоговым вычетом, своего рода бонусом от государства за полезные расходы. Также вычетом можно воспользоваться, купив или построив квартиру/дом.

Налоговый вычет доступен в ряде случаев, включая:

- Продажу вашего имущества;

- Продажа вашей доли в капитале компании;

- Покупку недвижимости (дома, квартиры, комнаты и прочего), включая сделки с ипотекой;

- Строительство жилья или приобретение земельного участка под строительство, также с возможностью использования ипотеки;

- Выкуп вашего имущества для нужд государства или муниципалитета;

- Передачу прав по договору долевого участия в строительстве.

Инструкция: как получить вычет самостоятельно

Рассмотрим самостоятельную подачу заявления через сайт «ФНС» или «Мой налог». Предварительно как для самостоятельной, так и для регистрации с помощью работодателя, необходимо подготовить перечень документов.Необходимый пакет документов:

- Справка 2-НДФЛ о доходах за год, когда вы хотите получить вычет.

- Документы на право собственности: для дома — свидетельство о регистрации, для квартиры или комнаты — договор купли-продажи или акт передачи.

- Для земельного участка — свидетельство о собственности на землю и дом, если есть.

- При возврате процентов по ипотеке — кредитный договор, график платежей.

- Налоговая декларация формы 3-НДФЛ.

- Заявление от супругов о распределении вычета, если нужно.

- Подтверждение оплаты: чеки, квитанции.

- Свидетельство о браке и о рождении ребенка, если претендуете на вычет за семью.

- Доверенность, если платежи делались не лично вами.

- Выписка из ЕГРН.

Также можно воспользоваться приложением «Мой налог». Весь функционал приложения повторяет возможности Личного кабинета.

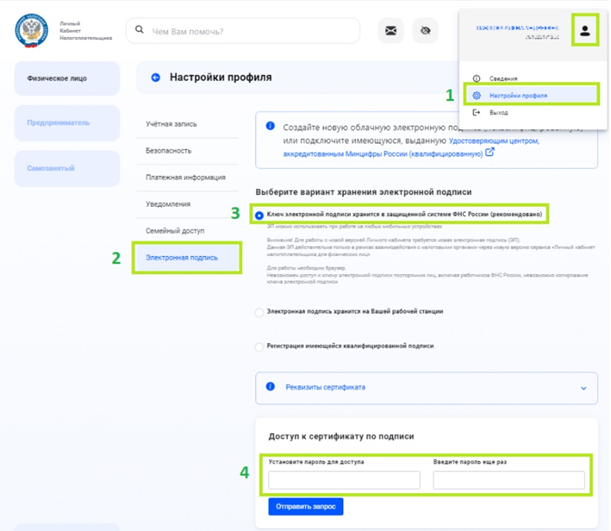

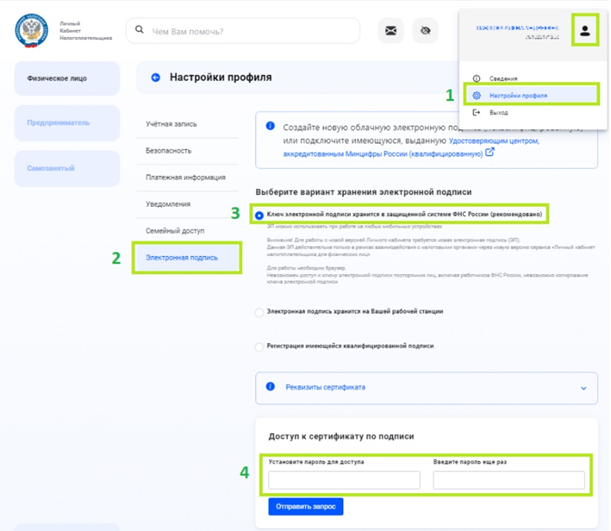

Электронная подпись

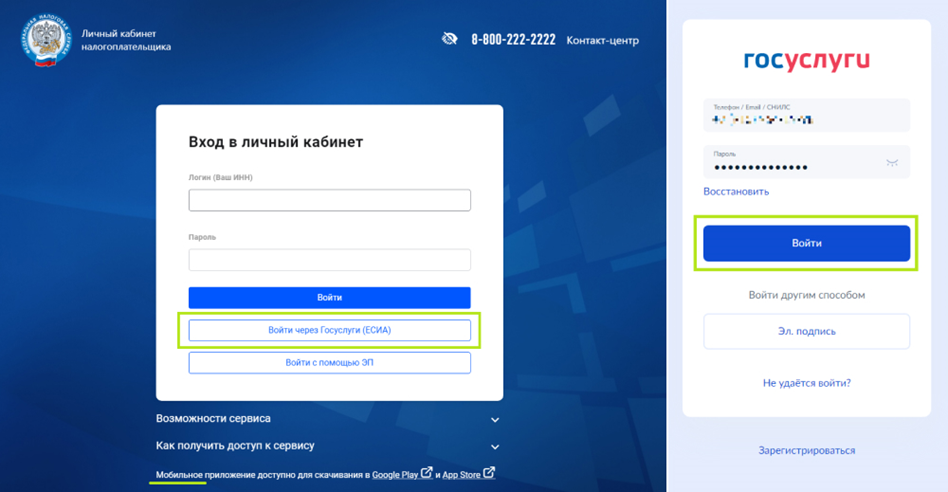

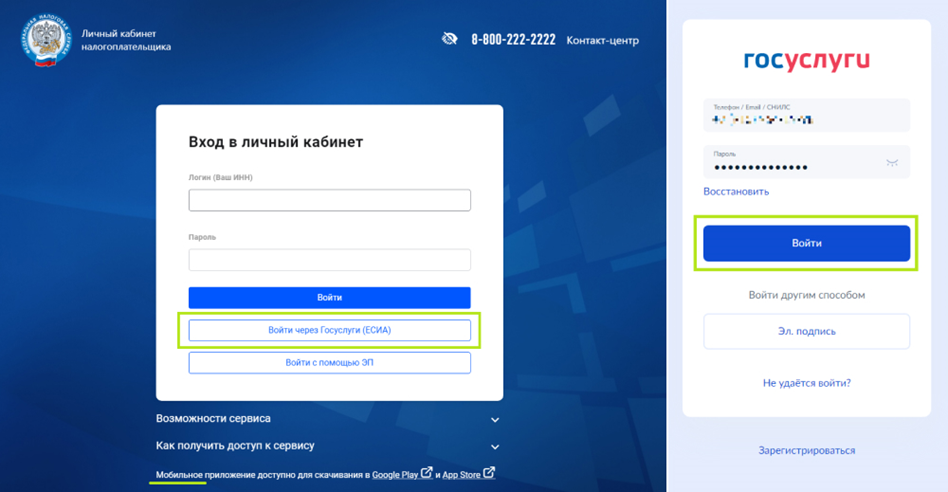

Если вы подаете заявление в налоговую самостоятельно через интернет, вам понадобится простая электронная подпись для подписания документов. Создать её можно в Личном кабинете на сайте налоговой/Госуслуг. Вот что для этого нужно сделать:- Зайдите в настройки вашего профиля.

- Выбрать раздел «Электронная подпись».

- Проверьте, что ваш ключ электронной подписи будет храниться в безопасной системе налоговой службы.

- Придумайте пароль для вашей электронной подписи, чтобы её использовать в будущем.

Создание электронной подписи займет некоторое время — от полутора часов до целого дня. Вы увидите результат на той же странице.

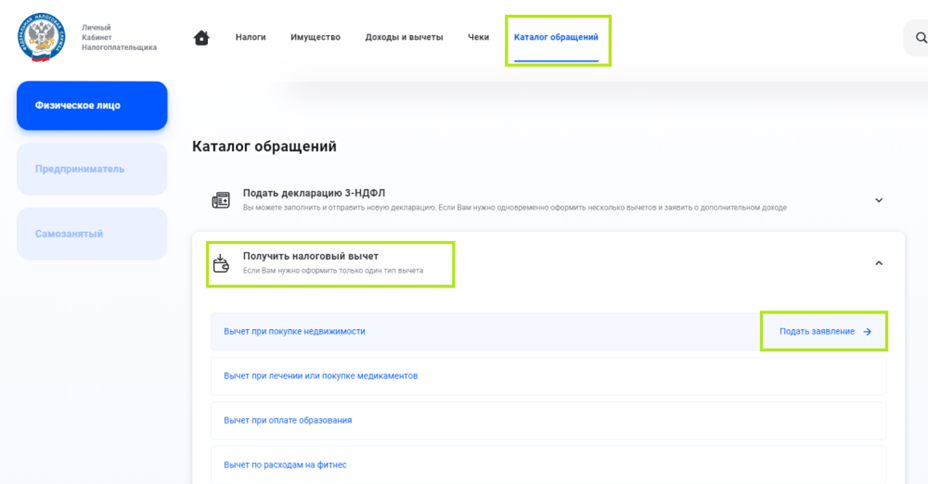

Подача заявления

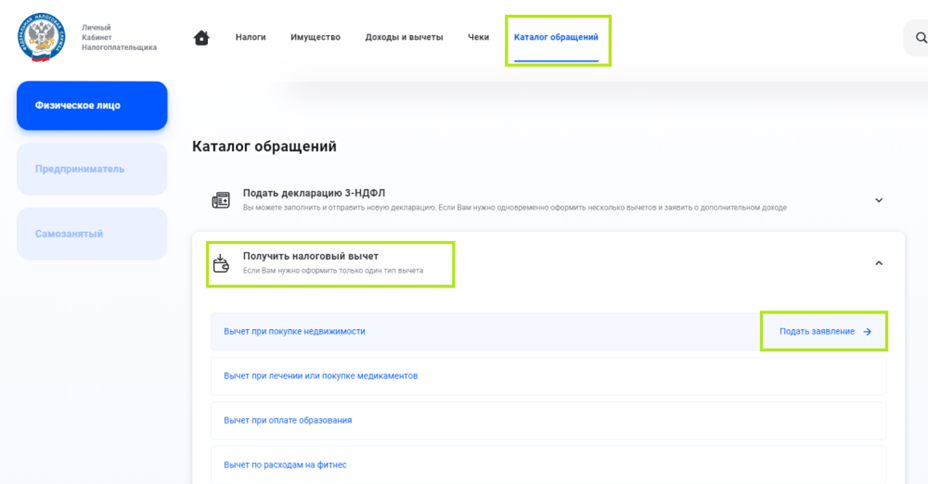

После входа в личный кабинет и создания электронной подписи, вы готовы к заполнению заявления на налоговый вычет. Чтобы найти все доступные вычеты, перейдите в раздел «Каталог обращений», затем выберите «Получить налоговый вычет».

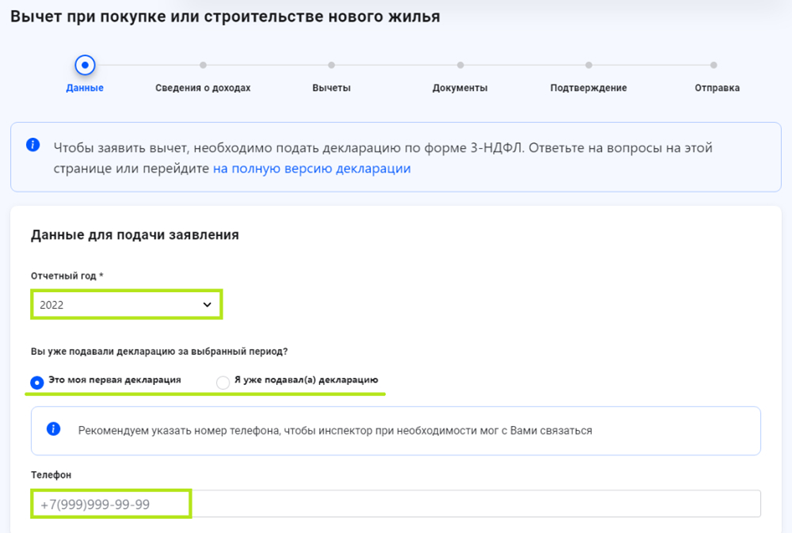

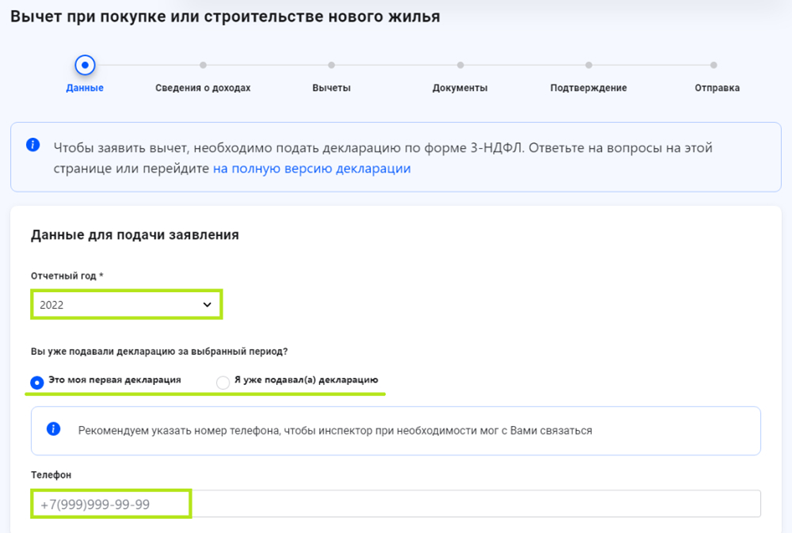

Шаг 1. Основные данные о заявителе

Перед вами появится форма, которую необходимо заполнить так:- Укажите год, за который хотите получить возврат НДФЛ. Это должен быть год покупки жилья или один из предложенных годов.

- Напишите, подавали ли вы ранее декларацию 3-НДФЛ за этот же год.

- Введите свой телефон, чтобы с вами могли связаться при необходимости.

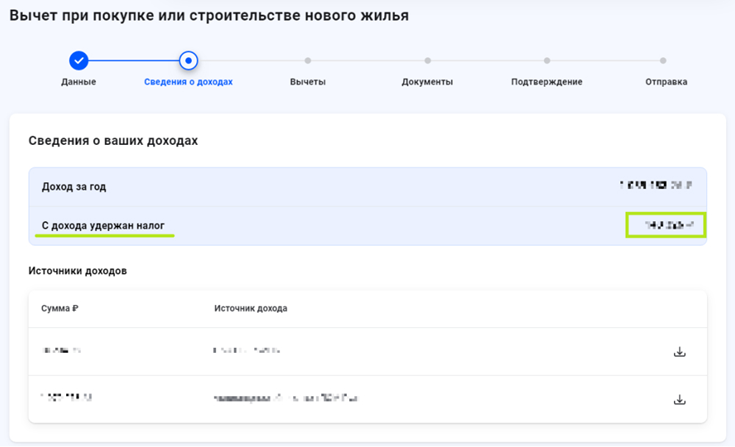

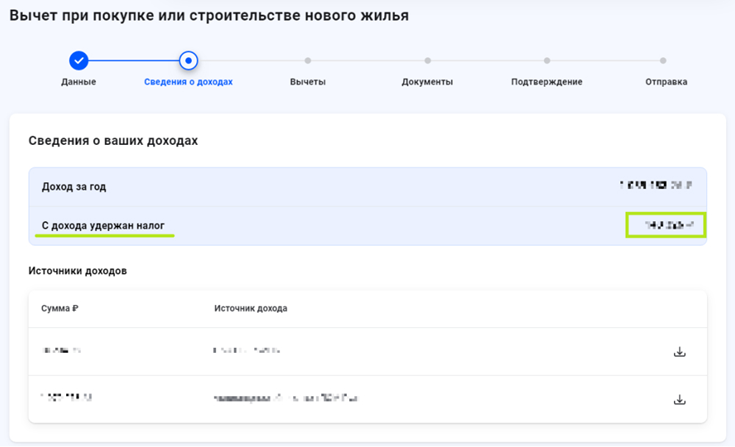

Шаг 2. Сведения о доходах

На этом шаге важно проверить две цифры: ваш годовой доход и сколько вы заплатили налога НДФЛ. Вы можете получить вычет только в пределах суммы, которую заплатили как НДФЛ.

Если у вас есть другие доходы, которые не указаны, добавить их нельзя без заполнения полной декларации 3-НДФЛ и предоставления справки от работодателя.

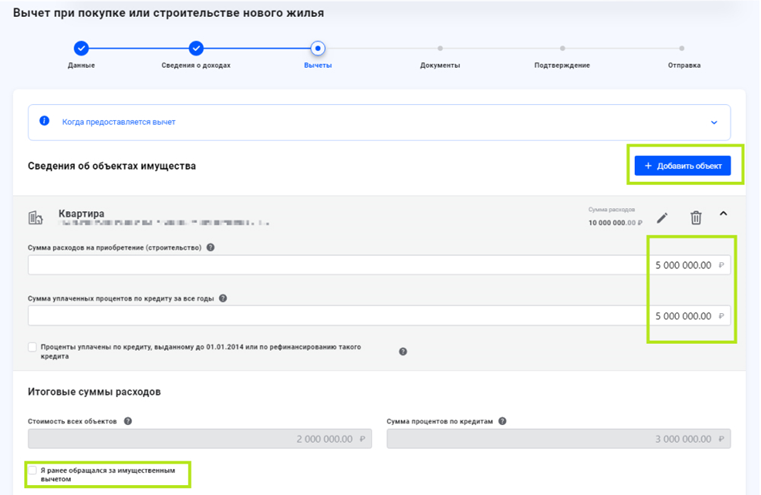

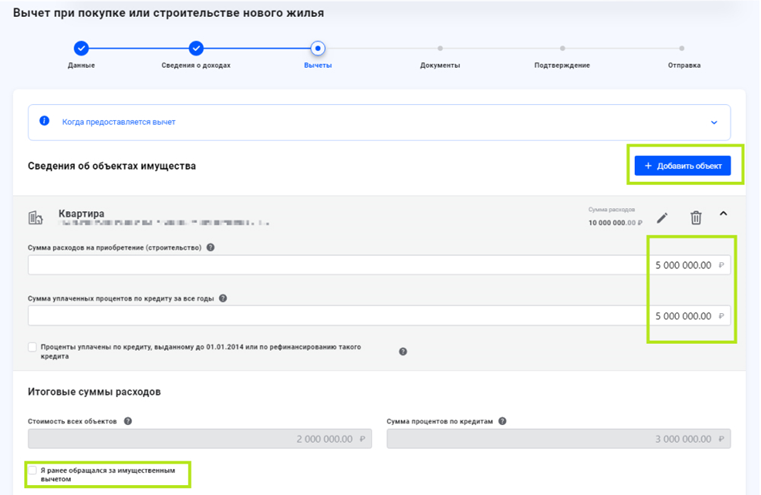

Шаг 3. Вычеты

В этом пункте нужно указать недвижимость, купленную или построенную вами, и сколько денег потратили на покупку или строительство, включая ипотеку. Можно выбрать недвижимость из списка или добавить самому, используя кадастровый номер или другой идентификатор.

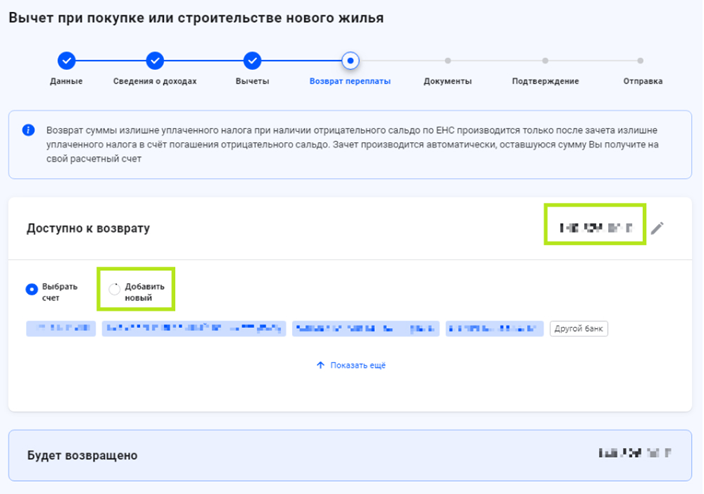

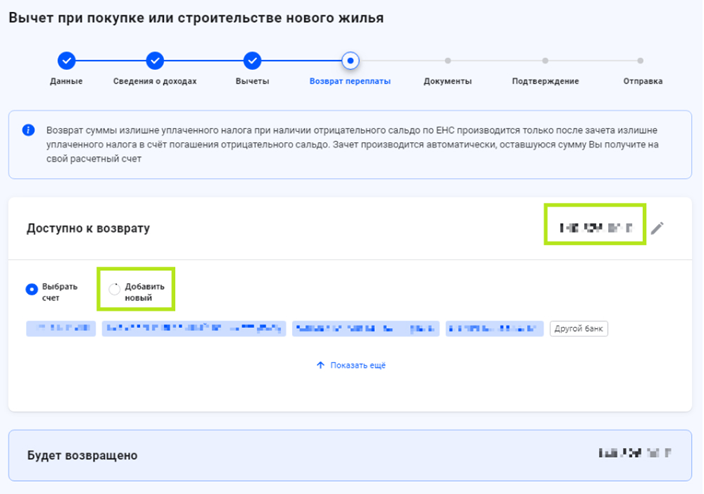

Шаг 4. Ваши реквизиты для перевода

На этом этапе вам покажут, сколько денег вы можете вернуть как вычет.

Шаг 5. Подтверждающие документы

Документы, которые мы раннее подготовили (см. пункт «Необходимый пакет документов») нужно подгрузить в тематические поля.Шаг 6. Подтверждение

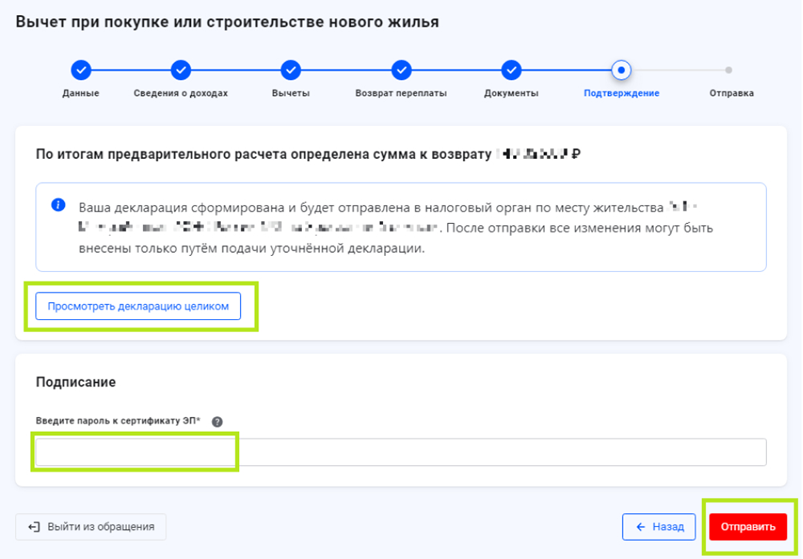

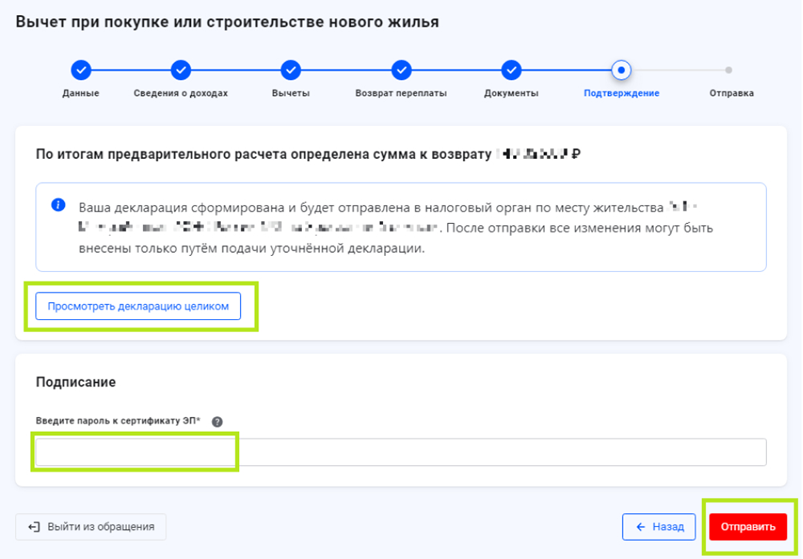

Здесь вы можете посмотреть готовую декларацию 3-НДФЛ, подписать её электронной подписью, введя пароль, и отправить в налоговую, нажав кнопку «Отправить».

Что делать, если я перешел на самозанятость, но хочу получить вычет?

Ситуация: сотрудник работал по трудовому договору допустим, до 5 марта текущего года (2024), пока не решил перейти на самозанятость. Потом купил квартиру и планирует подать запрос на 260 тысяч от государства. Повлияет ли переход на самозанятого на сумму вычета?Ответ: как мы выяснили, одним из критериев получения гражданином налогового вычета является его устройство по трудовому договору. Когда человек становится самозанятым, он больше не платит 13% НДФЛ от своей зарплаты, а уплачивает 4% и 6% в зависимости от ситуации.

Налоговый вычет на покупку жилья предоставляется на основании уплаченных налогов на доходы физических лиц (НДФЛ) в течение того периода, когда человек был официально трудоустроен и получал зарплату, с которой уплачивался НДФЛ. Т.е. с начала года до 5 марта. Подать заявление можно в течении еще 3-х лет с момента увольнения.

Для просмотра ссылки необходимо нажать

Вход или Регистрация