В 2023 году налоги с дивидендов нужно рассчитывать и платить по новым правилам. Особенности есть и для физических лиц, и для юридических. Разбираемся, какие ставки применять для НДФЛ и налога на прибыль, когда и как их перечислять в бюджет.

Иллюстрация: freepik/freepik

Иллюстрация: freepik/freepik

Налогом на прибыль облагаются дивиденды любых компаний независимо от выбранного налогового режима. Льготы, предусмотренные УСН или ЕСХН, тут не работают (п. 2 ст. 346.11 и п. 3 ст. 346.1 НК).

Данная статья будет полезна как ООО или АО, которые делят прибыль, так и их участникам – компаниям или физлицам, которые получают доход. Зачастую налог удерживают уже при выплате прибыли учредителю. Но есть и ситуации, когда он должен заплатить его сам.

Подсчитывать дни и определять резидентство нужно на день выплаты доходов. Не идут в расчет времени нахождения за границей: периоды обучения, лечения, командировок сотрудниками органов власти или военнослужащих, а также иные периоды, установленные международными соглашениями.

Также следует помнить, что резидентство не зависит от гражданства. Иностранец может быть налоговым резидентом России так же, как россиянин может не иметь этот статус.

Для налоговых резидентов России в отношении доходов от долевого участия действует прогрессивная шкала НДФЛ. Смотрят на сумму такого дохода с начала календарного года:

Пример. Учредитель ООО является его директором с окладом в 350 тыс. рублей. Сумма дивидендов, выплаченных в феврале 2023 года за 2022 год в пользу учредителя ООО составила 4 млн рублей. По итогам первого полугодия компания приняла решение о распределении прибыли в пользу этого же участника в размере 2 млн рублей.

НДФЛ при распределении прибыли составит:

Для нерезидентов ставка НДФЛ с дивидендов – 15%, если между Россией и страной резидентства физлица нет договора об избежании двойного налогообложения. Если такое соглашение между странами достигнуто, то следует руководствоваться им.

И все же есть несколько случаев, когда участник общества обязан самостоятельно исчислить и направить в бюджет налог с дивидендов в 2023 году:

Исключения из правила – январь и декабрь:

2023 год объявлен переходным: компаниям разрешили не подавать уведомления при условии, что налоги будут уплачиваться отдельными платежными документами по правилам 2022 года. Если платежка применяется в качестве уведомления, в поле 101 ставят статус 02 (обновленный приказ Минфина от 12.11.2013 № 107н).

Не могут воспользоваться упрощенным правилом компании, которые:

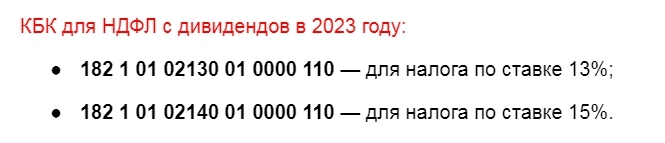

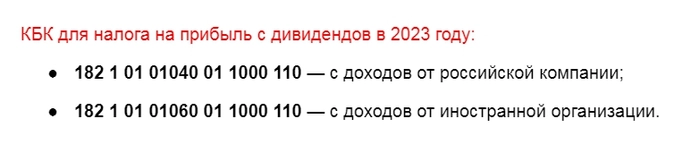

Эти коды используйте как при заполнении уведомления о начисленных налогах, так и для платежных поручений отдельно по каждому налогу, если платите их не в составе ЕНП.

С 1 января 2023 года сроки изменены: дедлайн для перечисления агентского налога на прибыль в составе ЕНП – 28 число месяца, следующего за месяцем выплаты дохода (

Правило о зачете не работает для иностранных компаний и для тех, которые применяют нулевую ставку налога.

Если учредитель – единственный, то весь налог пойдет в уменьшение его НДФЛ.

Если участников несколько, то сумму уплаченного налога на прибыль нужно распределить между участниками пропорционально их долям в обществе.

Пример. В январе 2023 года в пользу ООО были распределены дивиденды от участия в другой компании в размере 2 млн рублей. Источник выплаты удержал налог в размере 13%, на счет компании поступили средства в размере 1,74 млн рублей.

Учредителями ООО являются двое граждан России с долями 70% и 30%. Они приняли решение о распределении прибыли общества в размере 5 млн рублей: 3,5 млн одному участнику и 1,5 млн другому участнику соответственно. На момент выплаты оба учредителя являлись налоговыми резидентами России. Рассчитаем НДФЛ с доходов участников за 2023 год.

Шаг 1 – рассчитываем НДФЛ с дивидендов, распределенных обществом в пользу участников:

Соответственно, когда сумма, полученная от другой компании, больше суммы, распределенной самим обществом, зачета быть не может.

Введение

Дивиденды – это часть прибыли, которой компания делится со своими участниками: физическими и юридическими лицами. И те, и другие обязаны платить налог со своей доли прибыли: в первом случае на доходы физиков, во втором – на прибыль.Налогом на прибыль облагаются дивиденды любых компаний независимо от выбранного налогового режима. Льготы, предусмотренные УСН или ЕСХН, тут не работают (п. 2 ст. 346.11 и п. 3 ст. 346.1 НК).

Данная статья будет полезна как ООО или АО, которые делят прибыль, так и их участникам – компаниям или физлицам, которые получают доход. Зачастую налог удерживают уже при выплате прибыли учредителю. Но есть и ситуации, когда он должен заплатить его сам.

Налог на дивиденды для физических лиц в 2023 году

Порядок налогообложения для физических лиц, в том числе ставка налога на дивиденды, зависит от:- величины налогооблагаемой базы, то есть суммы таких выплат с начала года;

- налогового статуса физлица – резидент или нет;

- наличия или отсутствия соглашения об избежании двойного налогообложения, если учредитель – нерезидент.

Подсчитывать дни и определять резидентство нужно на день выплаты доходов. Не идут в расчет времени нахождения за границей: периоды обучения, лечения, командировок сотрудниками органов власти или военнослужащих, а также иные периоды, установленные международными соглашениями.

Также следует помнить, что резидентство не зависит от гражданства. Иностранец может быть налоговым резидентом России так же, как россиянин может не иметь этот статус.

Какие ставки НДФЛ применять

НДФЛ в 2023 исчисляется по разным ставкам. Как мы говорили выше, ставка зависит от статуса резидентства и величины дохода.Для налоговых резидентов России в отношении доходов от долевого участия действует прогрессивная шкала НДФЛ. Смотрят на сумму такого дохода с начала календарного года:

- не более 5 млн рублей– ставка 13%;

- свыше 5 млн рублей – базовая ставка к доходу в пределах лимита плюс 15% от суммы превышения.

Пример. Учредитель ООО является его директором с окладом в 350 тыс. рублей. Сумма дивидендов, выплаченных в феврале 2023 года за 2022 год в пользу учредителя ООО составила 4 млн рублей. По итогам первого полугодия компания приняла решение о распределении прибыли в пользу этого же участника в размере 2 млн рублей.

НДФЛ при распределении прибыли составит:

- за 2022 год: 4 млн * 13% = 520 тыс. рублей;

- после первого полугодия 2023 года: 1 млн 13% + 1 млн 15% = 280 тыс. рублей;

- всего за 2023 год: 520 тыс. + 280 тыс. = 800 тыс. рублей

Для нерезидентов ставка НДФЛ с дивидендов – 15%, если между Россией и страной резидентства физлица нет договора об избежании двойного налогообложения. Если такое соглашение между странами достигнуто, то следует руководствоваться им.

На ком обязанность удерживать и платить НДФЛ

В большинстве случаев получатели дохода от участия в компании самостоятельно налог в бюджет не перечисляют и декларацию не подают. За них это делает налоговый агент – компания, которая приняла решение о распределении прибыли и выдает дивиденды. В день выплаты таковых она обязана удержать НДФЛ (ст. 214 НК).И все же есть несколько случаев, когда участник общества обязан самостоятельно исчислить и направить в бюджет налог с дивидендов в 2023 году:

- Компания – налоговый агент допустила ошибку при расчете прибыли и выплат участникам, что привело к занижению налога. Эти сведения она отразит в годовой 6-НДФЛ, на основании чего ФНС пришлет уведомление участнику общества, и тот должен будет доплатить необходимую сумму налога.

- Физлицо является участником нескольких обществ, дивиденды в каждом из которых составили менее 5 млн рублей, но в совокупности превысили лимит. После того как каждая фирма отчитается за учредителя, ФНС пересчитает обязательства и также, как в предыдущем пункте, уведомит налогоплательщика о необходимости доплатить.

- Дивиденды – в натуральной форме, а доходов, из которых можно было бы удержать НДФЛ, не было. Компания уведомит ФНС о невозможности удержаний. Дальнейшая процедура аналогична предыдущим ситуациям.

- У участника российского ООО доля в иностранной компании. В этом случае обязанность уплатить НДФЛ с доходов от зарубежного источника лежит на нем.

В какой срок перечислять налог

С 2023 года изменен порядок перечисления НДФЛ в бюджет налоговыми агентами. Налог, удержанный в период с 23 числа прошлого месяца по 22 число текущего, нужно уплатить до 28 числа текущего месяца в составе единого налогового платежа (ЕНП).Исключения из правила – январь и декабрь:

- до 28 января нужно заплатить НДФЛ, удержанный в период с 1 по 22 января;

- в последний рабочий день 2023 года, то есть 29 декабря – НДФЛ, удержанный с 23 по 31 декабря.

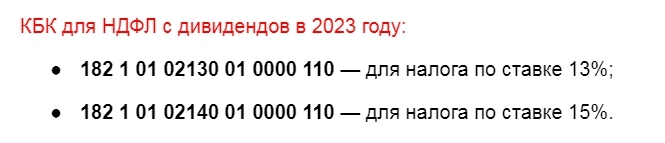

Как платить НДФЛ с дивидендов и на какие КБК

Компания обязана подать в ФНС уведомление об исчисленных налогах. В нем необходимо отразить агентский НДФЛ с выплат участникам, а именно: соответствующий КБК, сумму, ОКТМО и период, за который производится выплата.2023 год объявлен переходным: компаниям разрешили не подавать уведомления при условии, что налоги будут уплачиваться отдельными платежными документами по правилам 2022 года. Если платежка применяется в качестве уведомления, в поле 101 ставят статус 02 (обновленный приказ Минфина от 12.11.2013 № 107н).

Не могут воспользоваться упрощенным правилом компании, которые:

- участвовали в 2022 году в эксперименте по единому налоговому счету (ЕНС);

- ранее в 2023 году подали хотя бы одно уведомление.

Эти коды используйте как при заполнении уведомления о начисленных налогах, так и для платежных поручений отдельно по каждому налогу, если платите их не в составе ЕНП.

Налог на дивиденды для юридических лиц

Компании так же, как и многие физлица, не уплачиваютсамостоятельно налог с доходов от участия в других юрлицах. Эта функция возложена на налогового агента – компанию-источник выплаты. Она удерживает налог на прибыль, и в 2023 году сроки для этого изменились. Пойдем по порядку.Какие ставки применять к налогу на прибыль

Для дивидендов в пользу юрлиц в 2023 году предусмотрены следующие ставки налога на прибыль (ст. 284 НК):- 13% – для российских компаний-участников общества;

- 15% – для иностранных компаний, имеющих долю в российском юрлице, если иное не предусмотрено международным соглашением со страной, резидентом которой является иностранная фирма;

- 0% – для российских компаний-участников общества, доля которых в уставном капитале составляет не менее 50% на протяжении минимум 365 дней до принятия решения о распределении прибыли.

В какой срок перечислять налог

До 2023 года налоговые агенты по налогу на прибыль обязаны были перечислять удержанный налог в доход бюджета не позднее дня, следующего за днем выплаты.С 1 января 2023 года сроки изменены: дедлайн для перечисления агентского налога на прибыль в составе ЕНП – 28 число месяца, следующего за месяцем выплаты дохода (

Для просмотра ссылки необходимо нажать

Вход или Регистрация

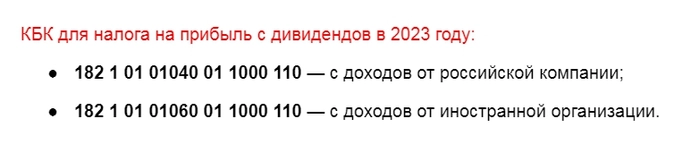

, 4 ст. 287 НК). Если этот день выпадает на выходной или праздник, крайний срок отодвигается на ближайший будущий рабочий день.Как платить и на какие КБК

Тут действуют правила, схожие с НДФЛ. Перед уплатой налога компания подает в ФНС уведомление об исчисленных налогах. Если решили воспользоваться переходным порядком, то перечислять налог можно и отдельными платежками.

Зачет налога на прибыль с дивидендов в счет НДФЛ

Зачет налогов возможен, если компания получила доход от участия в другой организации, заплатила с него налог, а позже приняла решение о распределении своей прибыли. В этом случае НДФЛ, удержанный с выплаты в пользу участников общества, можно перечислить в бюджет в меньшей сумме. Разрешается вычесть сумму ранее уплаченного налога на прибыль, полученную от другой компании.Правило о зачете не работает для иностранных компаний и для тех, которые применяют нулевую ставку налога.

Если учредитель – единственный, то весь налог пойдет в уменьшение его НДФЛ.

Если участников несколько, то сумму уплаченного налога на прибыль нужно распределить между участниками пропорционально их долям в обществе.

Пример. В январе 2023 года в пользу ООО были распределены дивиденды от участия в другой компании в размере 2 млн рублей. Источник выплаты удержал налог в размере 13%, на счет компании поступили средства в размере 1,74 млн рублей.

Учредителями ООО являются двое граждан России с долями 70% и 30%. Они приняли решение о распределении прибыли общества в размере 5 млн рублей: 3,5 млн одному участнику и 1,5 млн другому участнику соответственно. На момент выплаты оба учредителя являлись налоговыми резидентами России. Рассчитаем НДФЛ с доходов участников за 2023 год.

Шаг 1 – рассчитываем НДФЛ с дивидендов, распределенных обществом в пользу участников:

- участник 1: 3,5 млн * 13 % = 455 тыс. рублей;

- участник 2: 1,5 млн * 13 % = 195 тыс. рублей.

- участник 1: 2 млн 70% 13 % = 182 тыс. рублей;

- участник 2: 2 млн 30% 13 % = 78 тыс. рублей.

- участник 1: 455 тыс. – 182 тыс. = 273 тыс. рублей;

- участник 2: 195 тыс. – 78 тыс. = 117 тыс. рублей.

Соответственно, когда сумма, полученная от другой компании, больше суммы, распределенной самим обществом, зачета быть не может.

Для просмотра ссылки необходимо нажать

Вход или Регистрация